Quels sont les éléments retenus pour le calcul de la plus-value imposable ?

Dès qu’elle vend un bien immobilier, l’administration fiscale calcule la valeur excédentaire de ce bien pour l’encomber. Vous allez alors subir deux ou même trois impôts différents. Nous examinerons en détail comment la valeur excédentaire imposable est calculée et comment l’imposition est appliquée. Vous pouvez facilement calculer le montant de la taxe que vous paierez lors de la vente de votre propriété étape par étape. N’oubliez pas que l’affectation de la résidence principale est exemptée. En dehors de quelques autres cas rares, la vente d’un bien immobilier entraînera le calcul de l’impôt sur les gains en capital.

Plan de l'article

1- Calcul des gains immobiliers bruts

Avant d’examiner le taux d’imposition, il est nécessaire d’estimer le gain en capital à imposer. Vous pouvez croire que c’est le prix de la vente à partir duquel le prix d’achat est retiré, mais ce n’est pas le cas.

A voir aussi : Assurance prêt immobilier : guide pratique pour faire le bon choix

Exemple

M. Corrigetonimpot a acheté un propriété de 100 000€ et revend 250 000€. Il ne sera pas taxé sur la base de 150 000€.

A voir aussi : Comment évaluer le prix au m2 d'un bâtiment industriel ?

La valeur brute du bénéfice pour le calcul de la taxe est composée du prix d’achat ajusté et du prix de vente ajusté.

a- Prix de vente sélectionné pour le calcul des gains immobiliers

Pour calculer les taxes, le prix de vente inclura tous les frais que l’acheteur doit vous payer. Dès que l’acte indique une apparence à assumer par l’acheteur, vous devrez l’inclure dans votre capital en tant que vendeur.

Au contraire, vous devrez supporter les coûts de vente de la propriété qui sera retirée des capitaux propres. Nous avons constaté le coût des diagnostics, par exemple (termites, amiante…).

En fait, il y aura une légère différence entre le montant final de la vente et la retenue de valeur pour le calcul des bénéfices immobiliers.

b- Prix d’achat : peut être ajouté frais notariaux et/ou travaux

Cette partie est beaucoup plus importante. Le prix d’achat que vous conserverez pour le calcul des gains en capital peut être considérablement augmenté. Soyez prudent car le gain fiscal est énorme.

- Vous pouvez ajouter les frais d’acquisition : ils correspondent aux frais de notaire. Vous avez deux options : soit vous saisissez le montant des frais de notaire que vous avez réellement payés, soit vous optez pour un forfait correspondant à 7,5 % du prix d’achat. Par conséquent, l’option du forfait de 7,5 % est meilleure si elle est supérieure aux frais notariés ; d’autre part, il n’est pas possible que les marchandises soient reçues par don ou succession.

- Vous pouvez ajouter le montant du travail payé sur le bien depuis l’origine (uniquement le travail non déductible de l’impôt sur le revenu. Voir : quelles sont les œuvres déductibles du revenu foncier ?). Comme auparavant, vous ne pouvez pas le faire et opter pour un rabais qui est cette fois de 15 % si et seulement si vous avez gardé la propriété pendant la moins 5 ans.

Exemple .

M. Corrigetonimpot a acheté une propriété de 100 000€ il y a 10 ans et a payé 3 000€ en honoraires de notaire. Il a fait 10 000€ de travail depuis sa création. Il le vend 200 000€. Vous devez payer 4 000€ pour les différents diagnostics avant la vente et l’acheteur doit payer 1 000€ pour une subvention d’expulsion.

1- Le prix de vente pour le calcul du gain en capital imposable ne sera pas de 200 000€. Les dépenses sont réduites et les primes payées par le vendeur sont ajoutées. 200 000 à 4 000 1 000 = 197 000€.

2- Le prix d’achat n’est pas de 100 000€. M. avait la possibilité d’ajouter les frais notariés de 3 000€ ou d’opter pour le forfait de 7,5 %. Le paquet est bien meilleur et M. Corrigetonimpot le gardera car il sera en mesure de réduire la valeur excédentaire de 100 000* 7,5% ou 7 500€. M. peut également inclure les 10 000€ de travail ou choisissez le forfait 15 %. Vous choisirez 15 % pour réduire les gains immobiliers de 15 % *100 000 = 15 000€ au lieu de 10 000€. Le prix d’achat sélectionné est de 100 000 7 500 15 000 = 122 500€.

Valeur brute du bénéfice immobilier : prix de vente ajusté — prix d’achat ajusté = 197 000 — 122 500 = 74 500€

2- Les vacances pendant la période de détention des gains immobiliers

Une fois que vous avez calculé le bénéfice brut, la deuxième étape consiste à appliquer une allocation de détention. Ce n’est qu’après avoir supprimé cette franchise que le gain en capital imposable sera obtenu qui sera imposable.

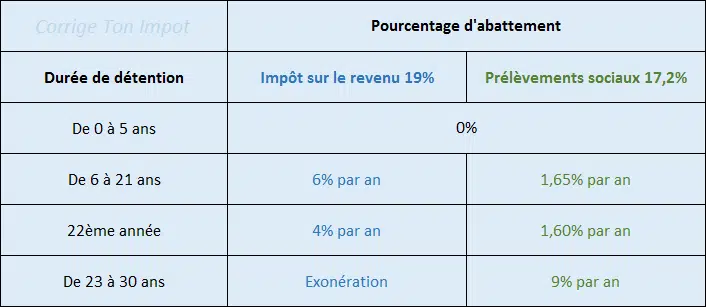

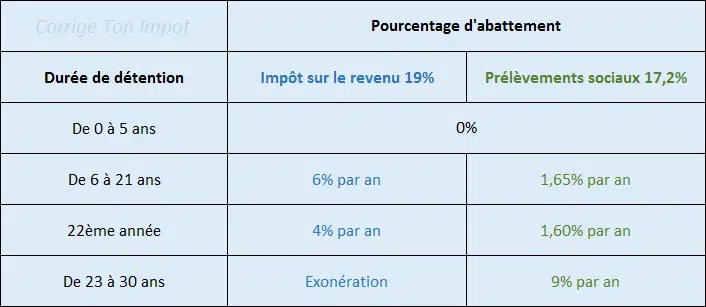

Malheureusement, nous verrons que vous payez deux impôts différents : l’impôt sur le revenu et les cotisations sociales. Les autorités fiscales conservent le même bénéfice brut (calculé à l’étape 1 ci-dessus) pour les deux impôts, mais s’appliquent subventions pour différentes périodes de détention.

Les autorités fiscales comptent le nombre d’années complètes entre le moment où vous avez acheté la propriété et le moment où il est vendu. Il appliquera ensuite une déduction brute sur actions fondées sur le délai de retenue pour déterminer le gain en capital imposable de l’impôt sur le revenu… et un autre allégement différent selon la période d’occupation pour calculer le gain en capital imposable des privilèges sociaux.

Réduction en fonction de la période d’occupation pour le calcul des gains immobiliers imposables.

Exemple

M. Corrigetonimpot vend des biens immobiliers. Il en est propriétaire depuis 15 ans et 6 mois. Effectuez la transaction « prix de vente ajusté — prix d’achat ajusté » et obtenez un bénéfice brut de 100 000 euros. 1- L’impôt appliquera une déduction pour la période de retenue à la source basée sur chaque année, soit 15 ans.2- Pour le calcul de l’impôt sur le revenu, l’allocation est de 6 % par an de la sixième à la 15e année (10 ans). Cela donne une allocation de 6 %* 10 = 60 %. Le gain en capital imposable provenant de l’impôt sur le revenu sera de 100 000 à 60% * 100 000 = 40 000€ .3- Pour le calcul des prélèvements sociaux, l’allocation est de 1,65 % par an de la sixième à la 15e année. Cela donne 1,65* 10 = 16,5 %. Le gain en capital imposable pour les déductions sociales sera de 100 000 à 100 000 * 16,5 % = 83 500€.

Veuillez noter qu’après 22 ans complets, la subvention fiscale est de 100 %, ce qui annule l’impôt. Les cotisations sociales resteront impayées car la déduction fiscale des gains en capital imposables de ce dernier sera totale après seulement 30 ans.

La dernière étape consiste à calculer les taxes. Les revenus immobiliers généreront des impôts sur le revenu mais aussi des privilèges sociaux. Les deux sont payables et indépendants. Vous ne pouvez pas déduire le premier impôt sur les gains en capital de l’autre. Les tarifs sont les suivants :

- Impôt sur le revenu : 19 %.

- Citations sociales : 17,2%.

Ils s’appliquent à leurs gains en capital imposables respectifs.

Poursuite de l’exemple

M. Corrigetontax recevait un gain en capital imposable de 40 000€ pour les impôts et de 83 500€ pour les frais sociaux après 15 ans. Vous devrez payer : 1- Impôt sur le revenu : 40 000 * 19 % = 7 600 €.2- Déductions sociales : 83 500 * 17,2 % = 14 362€.

Ces trois calculs seront appliqués dans le la plupart des transferts immobiliers. Le notaire sera responsable de la déclaration et des calculs, mais il est tout de même intéressant de l’estimer comme une mesure de contrôle et d’anticiper la fiscalité. Vous trouverez ci-dessous un simulateur Excel gratuit pour un calcul facile. Veuillez noter qu’un troisième impôt peut apparaître lorsque le gain en capital imposable dépasse un certain seuil.

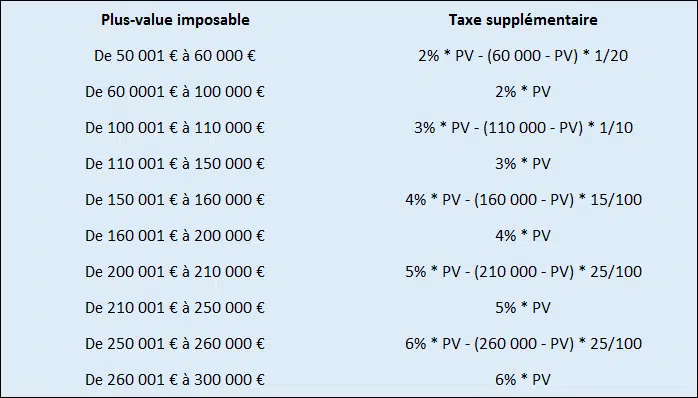

4- Impôt sur les gains immobiliers élevés

Au cours des deux dernières années, le gouvernement a ajouté une taxe supplémentaire. Il ne s’applique à vous que si le gain en capital imposable dépasse 50 000€. Nous analyserons le gain en capital imposable (donc après concession pendant la période d’exploitation) par rapport à l’impôt sur le revenu et non à celui relatif aux coûts sociaux. Pour dépasser 50 000 euros, une troisième taxe semble se situer entre 2 % et 6 %, selon la situation.

Liste des taxes supplémentaires en cas de gains immobiliers importants.

Nous arrivons rapidement aux calculs académiques car un mécanisme de lissage est mis en place. Plus précisément, veuillez noter qu’il s’agit d’un taux supplémentaire de 2 à 6 % qui s’appliquera à la valeur excédentaire. Je vais finir avec un exemple complet pour revenir à tous les calculs. De manière plus simple, j’ai créé un simulateur Excel gratuit infiniment modifiable : simulateur gratuit pour calculer l’impôt sur les gains en capital immobilier.

Calcul de l’impôt en cas de revenus immobiliers : exemple

M. Corrigetonimpot va vendre sa propriété locative. Ce n’est pas sa résidence principale. Il l’a acheté 150 000€ et le vend 300 000€. Il en est propriétaire depuis 11 ans et 9 mois. Les frais de notaire étaient de 4 000€ et tous les travaux effectués étaient déductibles des loyers. Il a un coût de 3 000 euros pour différents diagnostics. Que pairez-vous de la valeur excédentaire ?

1 : Calcul des gains immobiliers bruts

M. peut augmenter son prix d’achat de 7,5 % ou les frais de notaire payés. L’option de 7,5% est meilleure. M. peut également inclure le travail. En n’ayant pas le droit d’inclure les déduits fiscaux, vous utiliserez le forfait de 15 % possible parce que vous êtes propriétaire de la propriété depuis plus de 5 ans. Vous pouvez également compenser les coûts de vente.

Bénéfice immobilier brut = prix de vente ajusté — prix d’achat ajusté = (300 000 — 3 000) — (150 000 150 000* (15 % 7,5 %)) = 113 250€ .

2- Calcul des gains en capital imposables : déduction totale en détention.

Les autorités fiscales sont en détention depuis 11 ans. L’allocation de détention est de 6 % par an à partir de la sixième année de l’impôt. à propos du loyer. Nous obtenons 6 %* 6 ans = 36 % de réduction. Le gain immobilier imposable de l’impôt sur le revenu est de 113 250 — 113 250 * 36 % = 72 480€.

L’allocation pour la durée de la détention n’est pas la même pour les déductions sociales. Il est de 1,65 % par an pendant 6 ans, soit 9,9 %. Le gain immobilier imposable pour les prélèvements sociaux est de 113 250 à 113250* 9,9 % = 102 038€.

3- Calcul des taxes et des frais sociaux.

L’impôt sur le revenu est de 19 % et s’applique aux gains en capital imposables de 72 480€. Vous devez payer 72 480 * 19 % = 13 771€.

Les cotisations sociales sont de 17,2 % qui doivent être payées sur une autre base imposable de 102 038€. Il est également nécessaire de payer 17,2%* 102 038 = 17 551€.

4- Impôt supplémentaire pour les bénéfices immobiliers élevés.

Dans ce cas, le gain en capital imposable au titre de l’impôt sur le revenu est 72 480€. Ce montant dépasse le seuil de 50 000€, donc une troisième taxe doit être payée. Selon le tableau, si la valeur excédentaire varie de 60 000 à 100 000€, il est nécessaire de payer 2% * photovoltaïque. Nous obtenons 72 480 * 2% = 1 450€.

M. paiera au total 13 771 17 551 1450 ou 32 772€.

Notez que même si vous avez payé la taxe, vous devrez probablement remplir une case sur votre déclaration de revenus l’année suivante : gagnez de la valeur après une vente immobilière : Vous devez remplir la case 3VZ de votre déclaration de revenus.